【

仪表网 仪表新概念】导读:2021年,系统集成商进入产业发展的“黄金时期”;在疫情催化与制造业自动化、数字化、智能化升级趋势的同频共振下,下游需求加速释放,以新能源、光伏、3C等为代表的新兴市场进入扩产上升期,头部系统集成商有望受益于下游需求带动提振自身业绩。

另一方面,在产业新旧动能转换之际,部分系统集成商的跨行业复制能力不足,业务营收不稳定、毛利率低等生存状态被更加真实地显现出来。

整体而言,中国系统集成商已经进入“新拐点·新业态”发展的关键时期。

在此背景下,「高工机器人」总结归纳了2021年上半年属于系统集成商的三大关键词:订单、上市、分化与求变,试图捕捉集成商最真实的生存状态。

订单密集

2021年上半年,新能源市场高歌猛进,成为了不少集成商主要订单的密集来源。以新能源汽车行业发展为例,据中汽协数据显示,2021年上半年我国新能源汽车累计产销分别为121.5万辆和120.6万辆,分别增长134.9%和139.3%,远远跑赢汽车大盘,成为上半年汽车行业最大的亮点。

此外,在“碳达峰、碳中和”大背景下,国家先后出台了诸多政策,促进新能源汽车市场持续上扬。受益于产业发展红利以及政策红利,新能源汽车上下游均进入高速发展窗口期。正是在这一全球“风口”下,宁德时代市值第一次突破万亿,目前已达12739.91亿。

而对于集成商来说,“只有客户过得好,业绩才能有保证”。

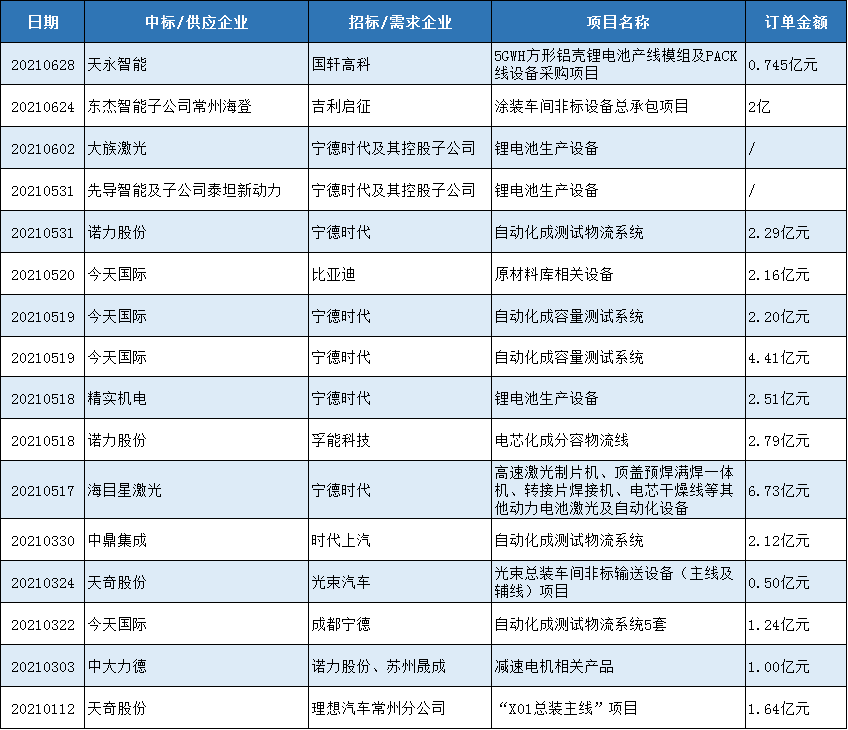

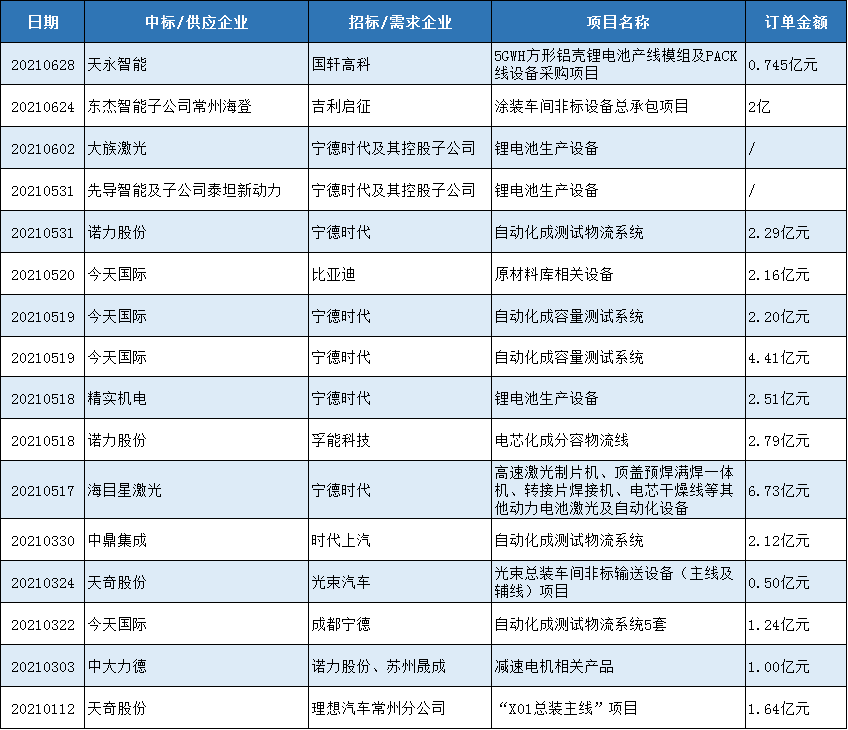

数据来源:公开信息,整理高工机器人产业研究所(GGII)

据「高工机器人」不完全统计,2021年上半年,共有14家机器人产业相关企业公开宣布收获了来自新能源行业的大订单,总金额超30亿。其中,海目星激光、今天国际等厂商来自同一客户的订单已超6亿。事实上,今年以来,仅宁德时代一家就下发了超120亿元的设备订单。未来三年,锂电行业都将处于高速扩产期,对于集成商来说如果能够“借机”进入相关巨头供应链,则有望跟着产业大势“分羹吃肉”。

冲刺上市

今年以来,科创板上市监管趋严将不少企业拦在了IPO的门外,但这丝毫没有影响机器人产业内的集成商企业积极筹备上市。据「高工机器人」不完全统计,截止目前博众精工、利元亨、中科微至等集成商均成功闯关科创板,巨一科技亦处于提交注册阶段,凯尔达上市申请已被上市委审核通过。

2020年12月28日,巨一科技科创板申请获受理,2021年6月25日,巨一科技首发申请获上交所上市委员会通过,目前处于提交注册阶段。此次,巨一科技拟募资约20亿,主要用于新能源汽车新一代电驱动系统产业化项目、汽车智能装备产业化升级建设项目、通用工业智能装备产业化建设项目等。

据招股书数据显示,巨一科技预计2021年上半年实现营收9.3亿-10.3亿,与去年同期相比增长22.60%至35.78%;预计归属母净利为8100万至8800万,与 去年同期相比增长158.81%至 181.17%。

5月12日,博众精工登陆科创板,目前市值达到141.15亿。2021年一季度,博众精工实现营业收入5.39亿元,同比增长333.10%,归属于母公司股东的净利润-1687.03 万元,亏损幅度缩小85.87%。

博众精工指出,2021年一季度总体经营业绩好于2020年同期,主要原因系:一方面,相比于2020年一季度,疫情影响因素的消除使公司业务开展较为顺利;另一方面苹果公司、富士康等客户有较多订单于一季度完成验收。

7月1日,利元亨于科创板成功挂牌上市。本次科创板IPO,利元亨拟募资约7.95亿元,其中5.67亿元用于

工业机器人智能装备生产项目,1.28亿元用于工业机器人智能装备研发中心项目;1亿元用于补充流动资金。

利元亨指出以上两大项目旨在通过对激光技术、智能控制技术、人机协作技术等方面的技术研发并取得突破,新技术可以提升现有产品的性能,且为开发新产品提供技术储备。

目前,利元亨已与新能源科技、宁德时代、比亚迪、力神、中航锂电、欣旺达等知名厂商建立了长期稳定的合作关系。

7月5日,凯尔达成功过会,将首发上市。2018年至2020年,凯尔达营业收入分别为3.98亿、4.09亿、5.94亿,归母净利润为2925万、2057万、7404万。

凯尔达自身定位为工业机器人系统集成商,主营业务为向客户提供焊接机器人及工业焊接装备,主要产品包括弧焊机器人、点焊机器人、激光焊接/

切割机器人、搬运机器人等机器人产品及机器人专用全数字化多功能焊接电源、传感器等配套设备。

7月21日,中科微至成功登陆科创板。据招股书数据显示,2020年,中科微至实现营收12.04亿,同比增长60.32%;归母净利润2.13亿,同比增长58.96%;2021年Q1,公司营收达到1.72亿,同比增长4.88%;净利润2382.83万,同比增长10.18%。

中科微至的业务范畴包括智能物流分拣系统的研发设计、生产及销售,主要产品有交叉带分拣系统、大件分拣系统等。

长期以来,集成商的科创属性一直备受质疑,甚至被冠以简单的组装工厂,导致集成商的价值经常被低估。事实上,对于工业机器人系统集成商而言,其不仅仅是提供工业机器人和自动化设备即可,还需要熟悉下游行业生产流程和具体工艺,完成设计、开发、组装和调试工作。

因此,在技术基础上,集成商既要掌握本行业的通用技术,还需要根据其服务的下游行业的不同,掌握相应下游行业的专业技术,通过虚拟仿真或者实际测试,验证机器人或者自动化设备的可行性和稳定性。

这一点从集成商对研发费用的投入可见一斑。2020年,巨一科技研发费用为1.42亿,占营收的9.26%;2020年前三季度,博众精工研发费用投入2.61亿,占营收16.66%;2020年利元亨研发投入为1.64亿,占营收11.48%。整体而言,大部分集成商的研发投入并没有处于行业低位,相反有些集成商的研发投入是大大高于行业平均水平。

在监管趋严的情况下,以上集成商的闯关成功,将大大激励更多具备科创属性,有实力的集成商冲刺IPO,借助资本市场的力量,实现自身业务的进一步发展壮大。

分化与求变

系统集成商,就其生存状态而言,一般都具有强行业相关性,即与所专注的赛道产业周期共荣辱,随着产业的上升或下行浮浮沉沉。这也导致了在宏观大环境愈发不确定的当下,集成商内部出现了明显的分化。

以汽车行业为例,由于传统汽车产业进入下行大周期,导致以传统汽车为基本盘的集成商大部分都出现了较大的业绩下滑或亏损。2020年,上海冠致受行业影响,年度亏损持续扩大;同年,德梅柯宣布新增订单87项,确认金额近5亿元,即使在这种情况下,德梅柯净利仍然亏损1.66亿;与此同时,2020年江苏北人营收净利双双下滑;鑫燕隆同期业绩大幅下滑。

深耕传统汽车行业的集成商基本都有一个共性,行业依赖性强,大客户订单集中,不少系统集成商来自前五大客户的订单占营收60%以上,与大客户、下游行业的强绑定导致集成商的跨行业复制能力较差,当鸡蛋都放在一个篮子里的时候,抵御风险能力自然不足。

而在新能源汽车逐渐成为产业大势时,集成商们也纷纷开始了技术与业务的双重迁移,以开辟新的业绩增长点。

全部评论